引言

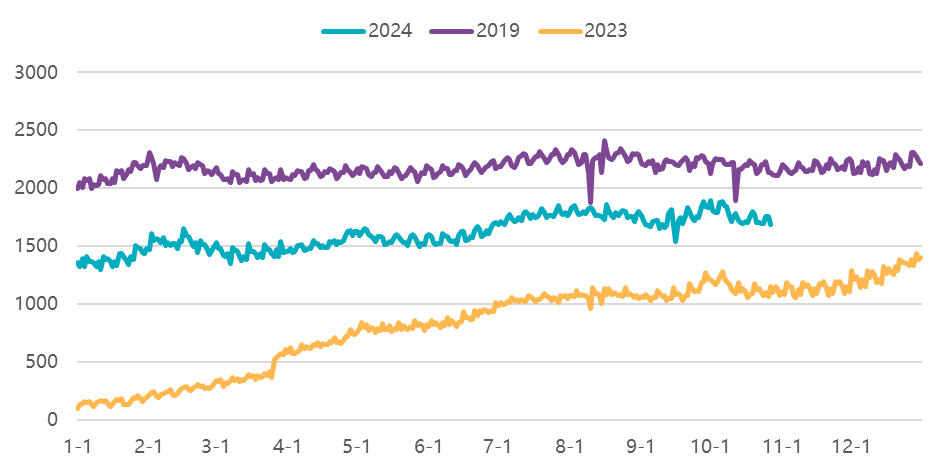

1. 10月,内地民航国际客运航班量恢复率80.6%,环比9月上升2.4个百分点,全年累计恢复率73.9%,整体呈现波动上升趋势。

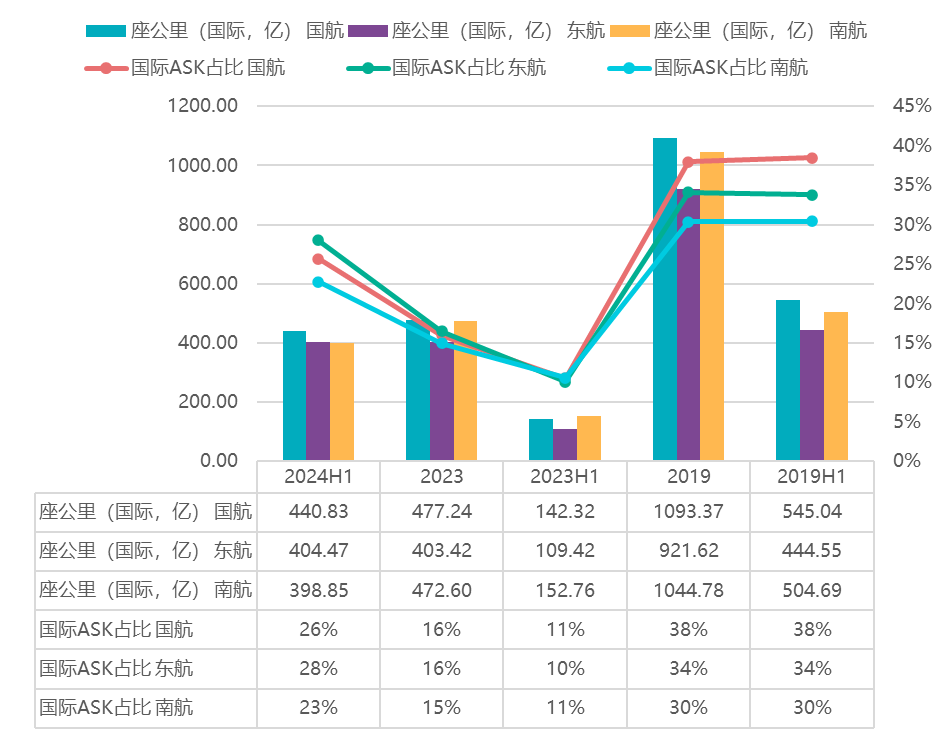

2. 国、东、南(顺序下同)三大航国际航线运力投入呈持续恢复趋势,但较19年运力比重仍有差距,其中,东航国际航线运力投入恢复进度在三大航中较快,国际航线运力比重反超国航。国航在三大航中国际座公里投入最高,南航最低。

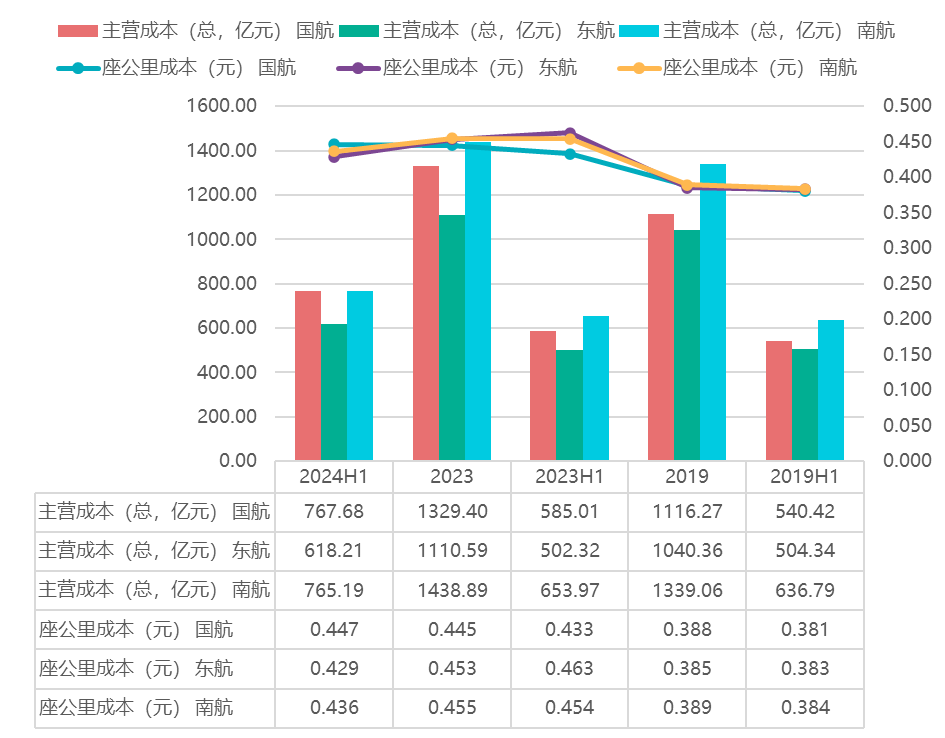

3. 三大航座公里总数同比增量中,国际航线占比近八成,国际航线的恢复推动了各航司运力投入的增加,并在一定程度上进一步摊薄座公里成本。2024年上半年,三大航座公里成本(主营业务)分别为0.447、0.429、0.436元,较2023年上半年分别+3%、-7%、-4%。

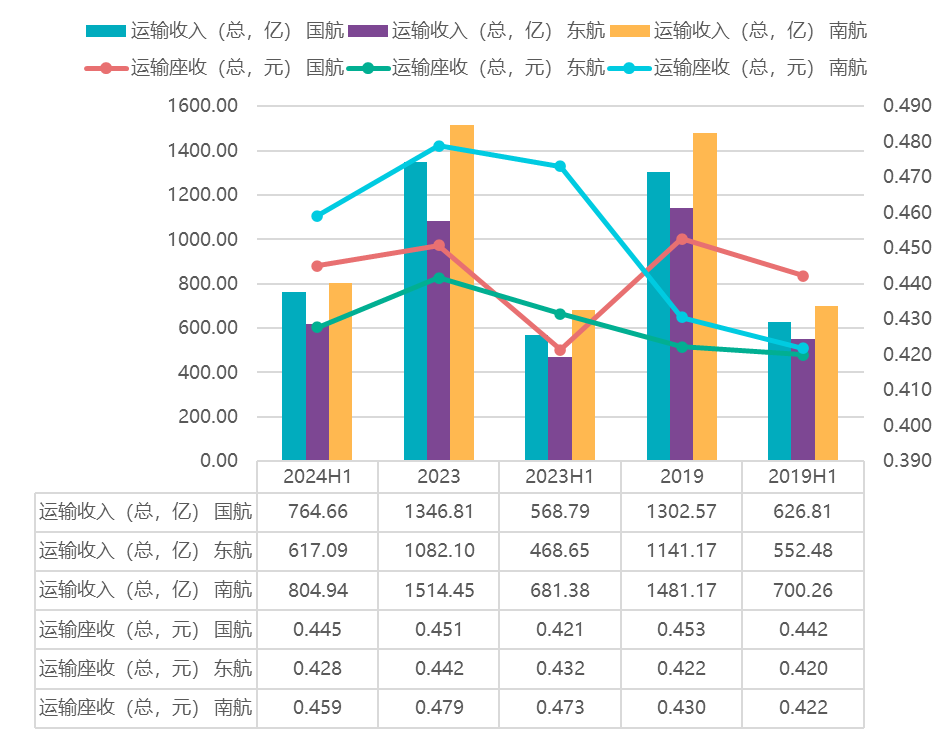

4. 上半年,三大航国际航线运输收入分别为191、174、231亿元,分别为19年同期的97%、100%、120%,国际航线单位收入逐步下行,上半年,三大航国际航线运输座收分别为0.433、0.430、0.578元,同比分别下降18%、28%、37%。

5. 三大航国际航线客运业务单位收入无法覆盖单位运输成本,国际货邮业务对维持国际航线盈亏平衡起到一定支撑作用。国航、东航国际航线客运业务盈利能力下降,南航略有增长,得益于货邮业务支撑,南航国际航线运输座收可覆盖其成本,东航基本盈亏持平,但较19年盈利能力下降,国航国际航线盈利能力较19年上半年略有提升,但仍处于亏损状态。

01

内地国际航线客运航班量恢复至19年80.6%

10月1-27日,内地民航国际(不含港澳台地区,下同)客运航班量合计4.76万架次,恢复至19年同期的80.6%,恢复率较9月上升2.4个百分点,尽管航班量存在波动,从全年趋势来看,仍保持逐步回暖态势。全年累计国际客运航班量48.21万架次,恢复至19年同期的73.9%。

图表1 历史国际航班量趋势

为探究各航司在国际航线恢复进程中,收入端和成本端的变动情况,以内地主要上市航空公司及国外主要航司(含并表子公司)公布的半年报数据为基础,就国际航线对航司整体经营指标的影响展开分析。内地7家上市航司中,仅国航、东航、南航三家公司半年报中详细披露了分区域的经营指标数据,因此,本报告重点分析三大航及国外主要航司的国际航线经营情况。

02

国际航线运力和成本分析

2.1 三大航中,东航国际运力恢复最快,国际座公里占自身比例最高

总体上,三大航国际航线运力投入呈持续恢复趋势,但较19年运力比重仍有差距,其中,东航国际航线运力投入恢复进度在三大航中较快,国际航线运力比重反超国航。

2024年上半年,国航在国际航线投入440.83亿座公里,为三大航最高,同比增加210%,为2019年同期的81%;国际航线座公里总数占比国航总座公里数的26%,较19年上半年国际航线座公里占比下降12个百分点。

东航在国际航线投入404.47亿座公里,已超过其2023年全年国际座公里总数,同比增加270%,恢复至19年上半年的91%,恢复率为三大航最高;东航国际航线座公里总数占自身总量比例为28%,该比例为三大航最高,较19年上半年国际航线座公里占比下降6个百分点,降幅为三大航最小。

南航上半年国际航线投入398.85亿座公里,为三大航最低,同比增加161%,恢复至19年同期的79%;南航国际航线座公里总数占比23%,该比例为三大航最低,较19上半年国际航线座公里占比下降7个百分点。

图表2 各航司国际航线座公里投入情况

2.2 国航座公里成本同比上升,东航、南航下降

国航、东航、南航座公里总数同比增量中,国际航线座公里增量贡献率分别为81%、83%、79%,国际航线的恢复,极大程度上推动了各航司总运力投入的增加,并在一定程度上进一步摊薄座公里成本。

2024年上半年,三大航座公里成本(主营业务)分别为0.447、0.429、0.436元,较2023年上半年分别+3%、-7%、-4%,主营业务成本同比分别增加31%、23%、17%,座公里总数同比分别增加27%、33%、22%。

从各成本子项来看,三大航座公里燃油成本分别为0.158、0.161、0.159元,分别较23年上半年增加10%、1%、持平,较19年上半年增长27%、28%、28%。三大航班均起降费分别为4.0、3.2、3.4万元,较23年上半年分别增加26%、8%、20%,较19年上半年分别-10%、+1%、+9%。

由于国际航线和国际客流同比较大增长,三大航客均餐食机供品成本分别较23年同期增加6元、5元、9元,达到26、30、25元,国航、南航仍低于19年上半年客均成本,东航高于19年上半年。

国航座公里成本同比上涨,本报告认为可能有两方面原因,一是山航集团并表带来各项成本总额增加,同时座公里总数增幅低于成本增幅,国际航线座公里比重较19年差距为三大航最高,国际航线对摊薄单位成本的效果弱于东航、南航;二是或受普惠发动机质量问题造成部分运力停场,导致维修成本分摊后显著高于东航、南航,据不完全统计,国航及各子公司装配PW1100系列发动机的空客A320NEO系列机型数量至少约80架,南航系至少约24架,东航暂无。

图表3 各航司成本变动情况

注:成本主要包括各公司公布的航油、起降费、折旧、维修、餐饮机供品、其他主营业务成本等,不含其他业务成本。

03

三大航收入指标分析

3.1 与23年相比,三大航运输收入增幅高于成本增幅

其中,三大航客运业务收入同比分别增加32%、31%、18%,较19年分别增加22%、11%、9%;分摊到客运座收,仅国航同比增加4%,东航、南航同比分别下降2%、3%,与19年相比有略有增长。

三大航货邮业务收入总体有微弱回升趋势,从货运收入占比来看,国航货邮业务收入占比4.35%,高于同期约2个百分点,略低于19年同期(4.51%),东航货邮业务收入占比3.84%,高于23年上半年(3.17%)和19年上半年(3.15%),南航因并表南航货运机队业务,货邮收入占比显著高于国航、东航,2024年上半年贡献率10.85%,较23年、19年同期分别增长0.31、4.55个百分点。

图表4 各航司运输收入情况

3.2 各公司国际运输座收随着国际航线恢复逐步下行

上半年,三大航国际航线运输收入分别为191、174、231亿元,分别为19年同期的97%、100%、120%,占比各公司总运输收入的25%、28%、29%,与19年同期占比分别-6、-3、+2个百分点。

总体上,各公司国际运输座收随着国际航线恢复逐步下行,上半年,三大航国际航线运输座收分别为0.433、0.430、0.578元,同比分别下降18%、28%、37%,较19年同期分别增长20%、10%、52%。

其中国际货邮业务收入占比高于各航司整体货邮收入占比,三大航上半年国际货邮业务收入比重分别为13%、12%、34%,与23 年上半年相比,国航国际货邮收入贡献比例增加2个百分点,东航、南航分别减少5、11个百分点,各公司国际货邮收入比重较19年有不同程度增长,其中南航包含货机机队数据,国际货邮收入占比高于国航、东航。

图表5 各航司国际航线运输收入情况

3.3 国际航线客运座收回落至整体座收水平之下

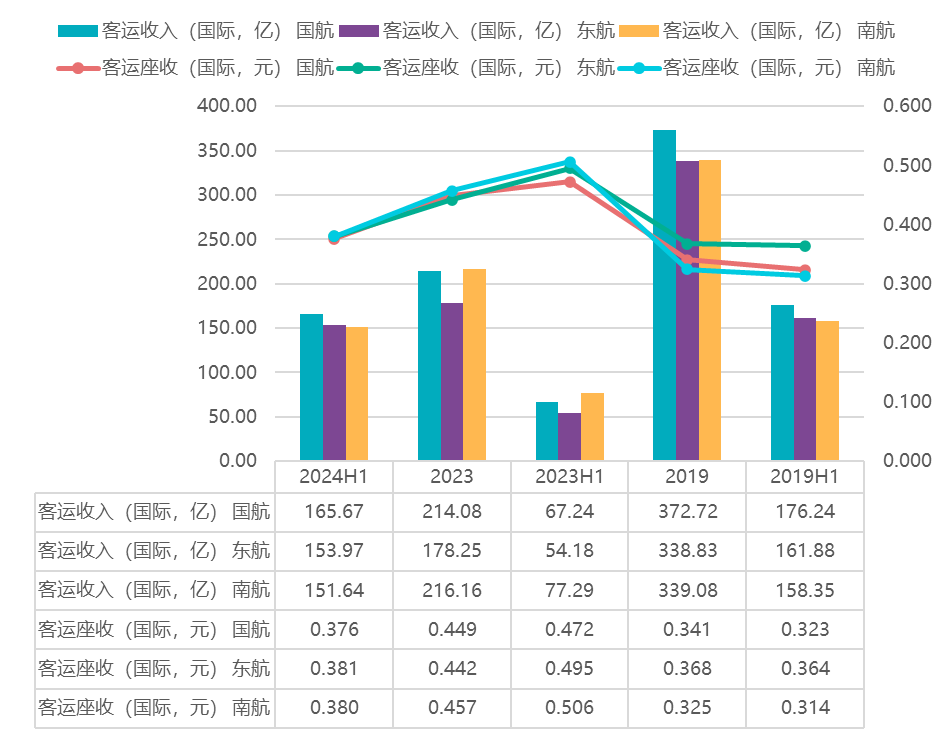

上半年,随着国际航线进一步恢复,三大航国际客运收入同比有较大提升,分别为166、154、152亿元,与19年同期还存在差距,国际航线客运收入同比增速显著低于座公里同比增速,由于运力供给增长,带来票价快速下降,因此,各公司国际航线座公里客运收入同比跌超20%,但与19年同期相比有所增长,其中仅南航增速超过整体座公里成本增速。

图表6 各航司国际航线客运收入情况

三大航国际航线客运座收差距较小,东航略高、国航略低,随着国际航班恢复和增加,国际航线客运座收回落至整体座收水平之下。三大航国际线客运座收与整体座收差距较19年有所收窄,东航收窄幅度最小,南航收窄幅度最大。

图表7 三大航整体客运座收

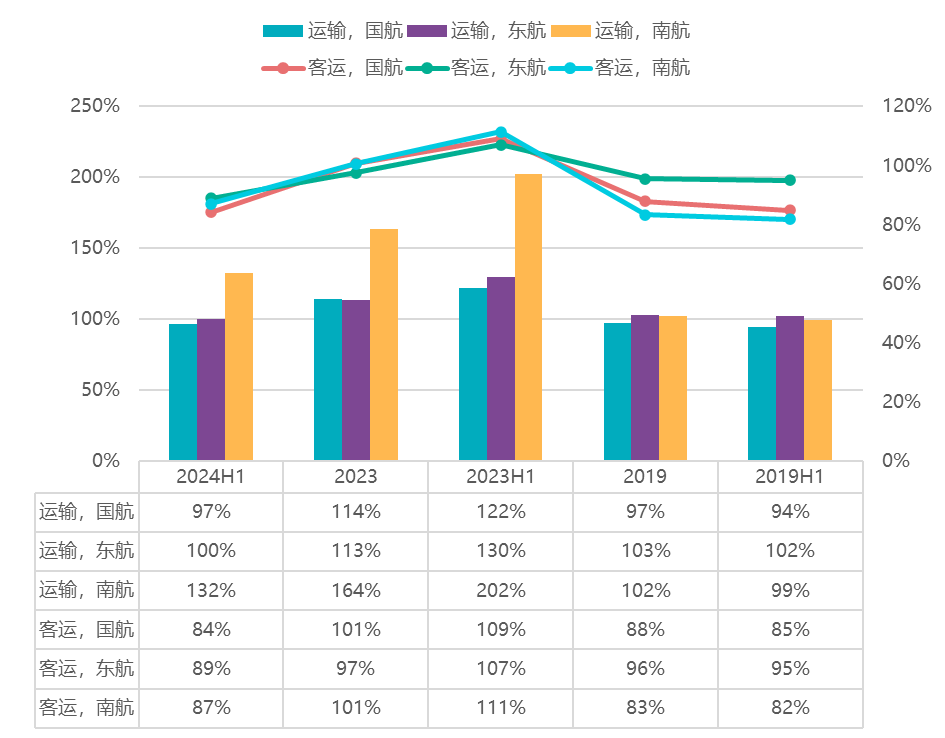

3.4 国际航线盈利能力:三大航国际航线客运座收低于座公里运输成本

三大航国际航线客运业务单位收入无法覆盖运输成本,国际货邮业务对维持国际航线盈亏平衡起到一定支撑作用。国航、东航国际航线客运业务盈利能力下降,南航略有增长,得益于货邮业务支撑,南航国际航线运输座收可覆盖其成本,东航基本盈亏持平,但较19年盈利能力下降,国航国际航线盈利能力较19年上半年略有提升,但仍处于亏损状态。

上半年,三大航国际航线座公里运输收入分别覆盖座公里运输成本的97%、100%、132%,与同期相比不同程度下降,较19年同期增减幅度不同。

从客运座收情况来看,三大航国际航线客运座收低于座公里运输成本,分别仅为84%、89%、87%,分别较23年上半年下降25、18、24个百分点,与19年同期相比,国航减少1个百分点、东航减少6个百分点、南航增加5个百分点。

图表8 各航司国际航线单位收益成本覆盖情况

04

国外主要航空集团/公司经营指标简析

4.1 主要航空集团上半年座公里投入同比均有增加

4.2 薪酬成本超过航油成本成为第一大成本支出项

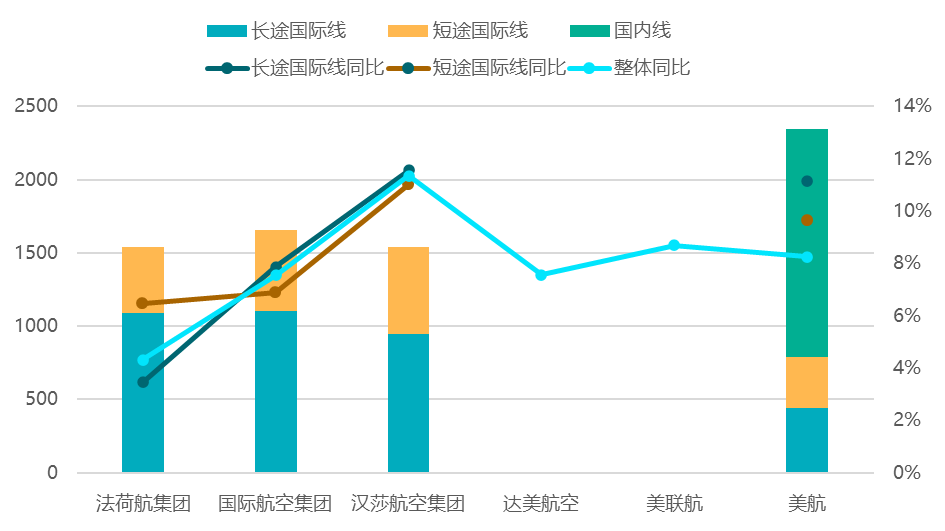

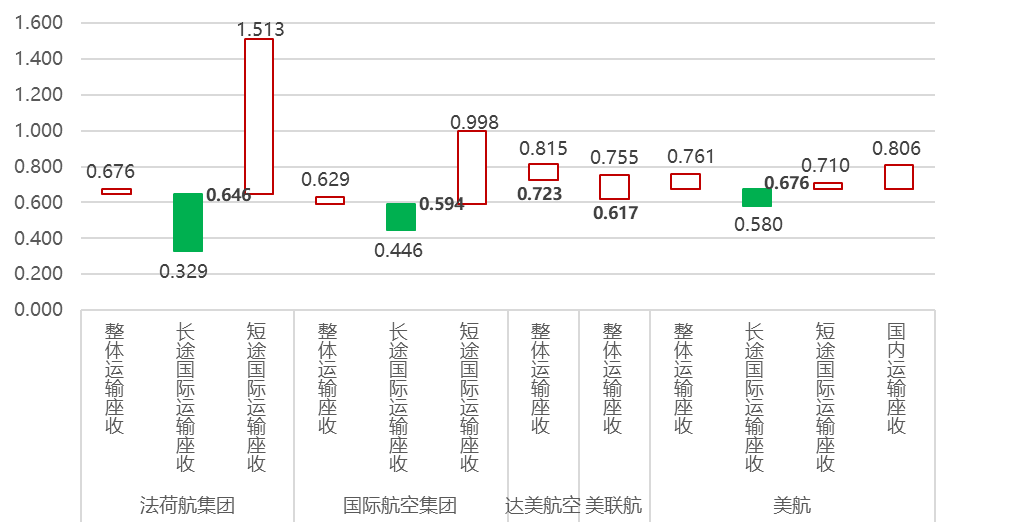

4.3 法荷航、国际航空集团、美航长途国际航线座收无法覆盖成本

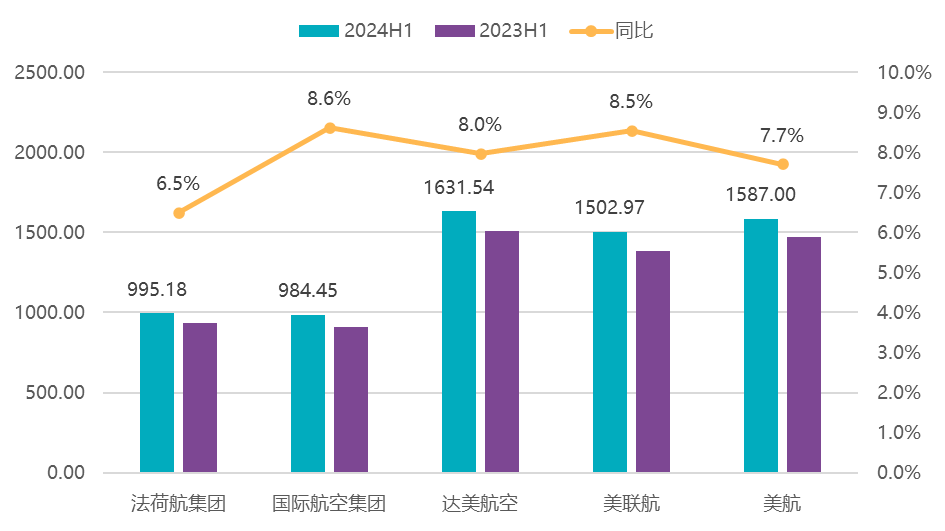

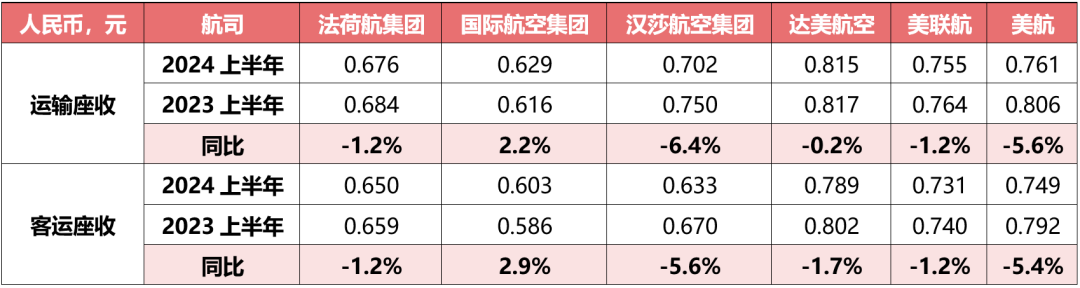

2024年上半年,国外主要航空集团座公里运输收入同比下滑的居多,其中,汉莎航空集团同比降幅最大,同比降低6.4%,降至0.702元,其次为美航,降幅5.6%,降至0.761元,成本覆盖率为112.6%,超过成本0.085元。法荷航、美联航座公里运输收入同比下降1.2%,达美航空同比降低0.2%,仅国际航空集团同比增长2.2%。

从各公司座公里毛利来看,美联航最高,为0.138元,达美为0.092元,法荷航集团、国际航空集团分别为0.030和0.035元,除国际航空集团外,其余各公司单位毛利较同期有所收窄,美航下滑最大。

图表12 主要航空集团运输座收与客运座收

注:单位:人民币,元。按照2024年6月28日中国外汇交易中心受权公布人民币汇率中间价折算。加粗数值为座公里运输成本,红色表示座收高于成本,绿色表示座收低于成本。

总体上,国外主要航司运营面临人工成本、燃油成本、维修费用、折旧摊销、起降成本的增长,通过增加远程国际航线,一定程度可摊薄单位成本,抑制单位成本快速上涨,但受限于当前全球政治经济发展趋势,长途国际航线盈利能力不足,对航司而言,过多开通远程国际航线,不符合其经济利益,因而外航对于增开远程国际航线的态度或将维持谨慎态度。

作者介绍

关注公众号,发现更多资讯及报告

关于CADAS

CADAS——数据驱动的民航咨询机构

CADAS咨询是中国民航咨询领域领先的、以数据驱动的专业顾问团队,为民航实体提供围绕市场的数据洞察、宏观研究、航线开发、市场运营、专项报告、系统工具以及全方位的解决方案支持,助力客户拓宽视野,提升综合效率、效益与市场竞争力。

获取更多资讯,请查看:

官网 | cadas.com.cn

邮箱 | lixiaolei@variflight.com

▲扫描二维码,咨询更多数据报告