一行业定义

Industry Definition

货物运输,即货运,是指通过陆运、海运、空运或铁路等不同运输方式将商品从一个地点转移到另一个地点的活动。

二基础设施建设情况

Infrastructure Construction

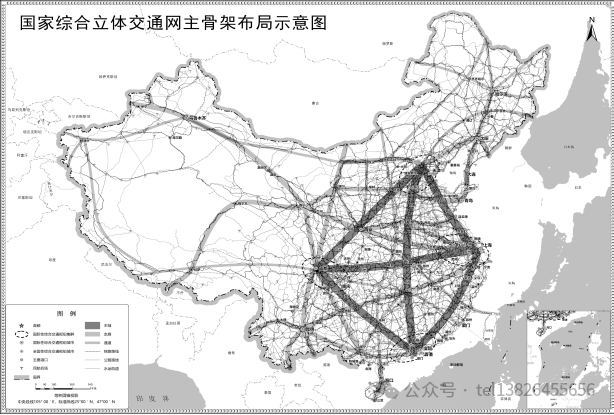

▲国家综合立体交通网主骨架布局示意图(注:来源于中华人民共和国中央人民政府网站)

近年来,根据国家区域发展战略、国土空间开发保护格局,特别是各重点区域的交通需求量、交通时空分布预测,国家综合立体交通网正在打造“6轴、7廊、8通道”的综合立体网的主骨架。

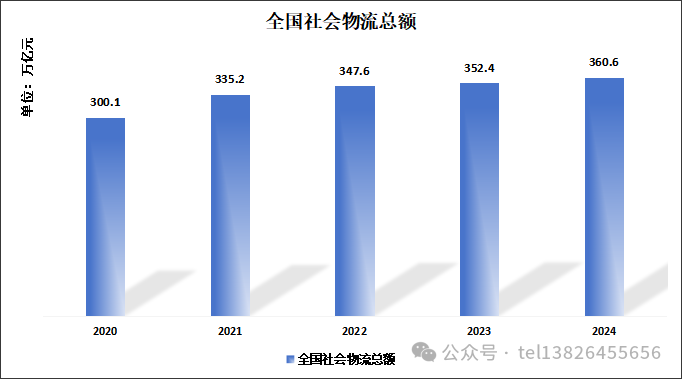

社会物流总额是反映国民经济物流需求规模的核心指标,指一定时期内,全社会通过物流服务实现实体流动的物品价值总额。根据发改委公开的社会物流统计数据得到2020-2024年全国社会物流总额呈现总量持续扩张,反映出物流需求随经济复苏逐步释放。

▲全国社会物流总额(注:数据来源于中华人民共和国国家发展和改革委员会)

02 细分市场货物运输总量

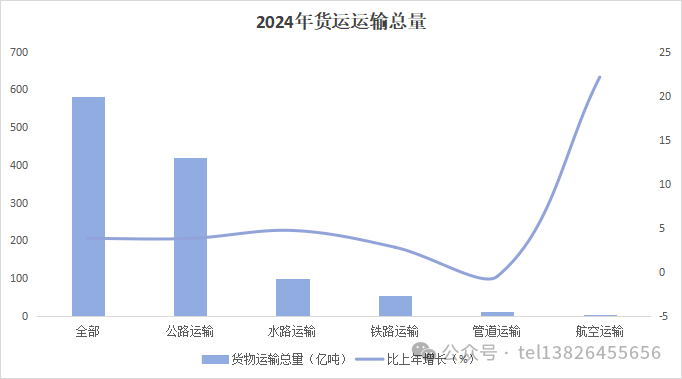

全年货物运输总量达578.3亿吨,同比增长3.8%,运输规模稳步扩张。

从运输方式来看,公路运输仍是主力军,货运量达418.8亿吨,占比超七成,且与整体增速持平。

水路运输货运量为98.1亿吨,同比增长4.7%,增速高于行业均值。

铁路运输货运量51.7亿吨,增速2.8%,作为绿色低碳运输方式,在“公转铁”政策推动下持续发力,但增速相对温和。

民航和管道运输占比较低,但是航空运输增长显著,高达22.1%,航空运输在高附加值、时效性货物运输领域有其重要性,也得益于电商快递、跨境贸易等行业的蓬勃发展。

▲2024年费运输总量

03 细分市场收入构成与增长潜力

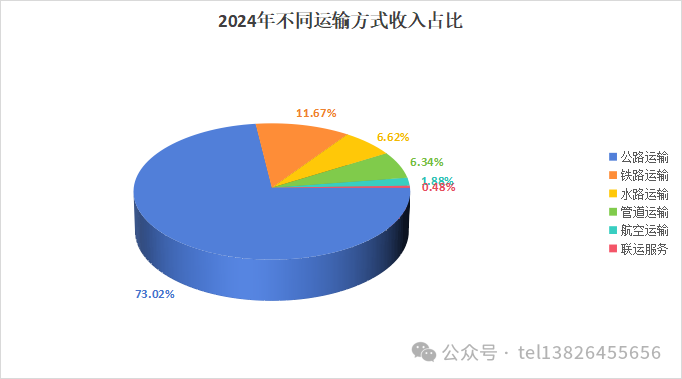

收入构成——以公路运输为主

以中小企业对货物运输的需求出发,统计不同运输方式的收入情况,从图中可以看出,中小企业的货运需求主要以公路运输为主,占比超过70%,主要原因是,公路运输灵活性较强,且公路基础建设覆盖面广,更适用于中小企业分散化的场景。

▲2020年不同运输方式收入占比

整体保持平稳的增长趋势

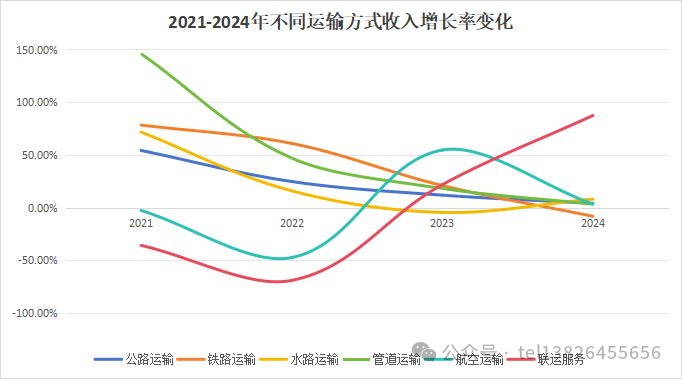

货物运输业收入保持增长但增速趋缓,传统运输方式,例如公路、铁路、水路和管道运输近年收入增速放缓,一方面是基础设施饱和与投资增速放缓,公路铁路运输的基础设施饱和,高速公路基本成形,铁路建设速度也放缓,带来的市场规则增量也有所减少,水路、管道受限于地理瓶颈,长江干线、珠江三角洲航道开发接近饱和,新增高等级航道难度大;管道运输依赖油气田布局,“西气东输”等主干网建成后,支线管道建设需求下降;

新兴运输方式,例如联运服务增长最为显著,受到政策、技术、市场三者的共同推动:政策方面,多式联运纳入国家战略,中国“十四五”规划设立40个国家级多式联运示范工程,2024年“公转铁”专项补贴超50亿元;技术方面,数字化重构联运生态,区块链技术实现跨境单证“一单制”;市场需求方面,跨境电商爆发催生“空陆联运”、“中欧班列+卡航”等定制化产品,据公开资料显示,2024年中国跨境电商包裹中35%采用多式联运,大大缩短运输时间。

▲2021-2024年不同运输方式收入增长率变化

04公路运输新能源车使用分析

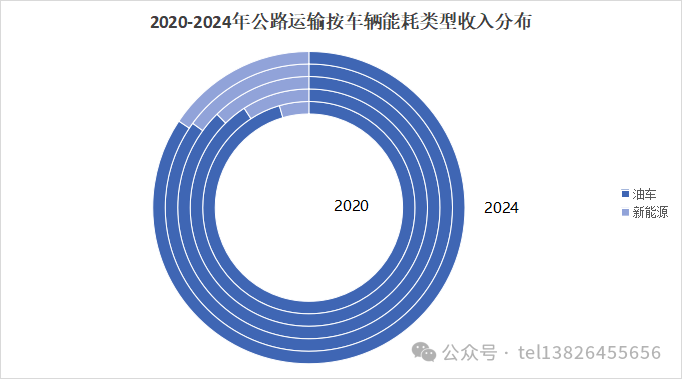

公路运输中新能源车车占比不断提升,从2020年4.47%市占率,2024年上升至15.66%,一方面政府对老旧货车报废更新多项利好政策集中发布,直接刺激新能源重卡销量增长,一方面政府发展高速公路沿线光伏,全国设立了20个“零碳交通试点”,降低新能源车辆使用成本,但是新能源货车前期投入高,电池寿命与公路运输高强度使用场景不匹配等等原因限制了新能源货车在公路运输行业的发展,因此与油车相比还没有具备显著优势。

▲2020-2024年公路运输按车辆能耗类型收入分布

Industry Pain Points

我国货运行业呈现显著低集中度特征,据来源于中小企业的货运收入统计2024 年行业 CR4 与 CR8 维持低位,3.91%与6.52%,公路运输细分市场集中度更低,2024年 CR4与CR8仅为2.90% 和3.90%,竞争格局高度分散。其成因包括:行业进入壁垒低,如公路运输仅需一辆货运车辆即可运营,企业多为中小民企和个体户;货运服务同质化严重,易陷入低价竞争;市场需求分散,中小企业“小批量、多批次、跨区域”的运输需求导致头部企业难以通过规模效应集聚市场份额。

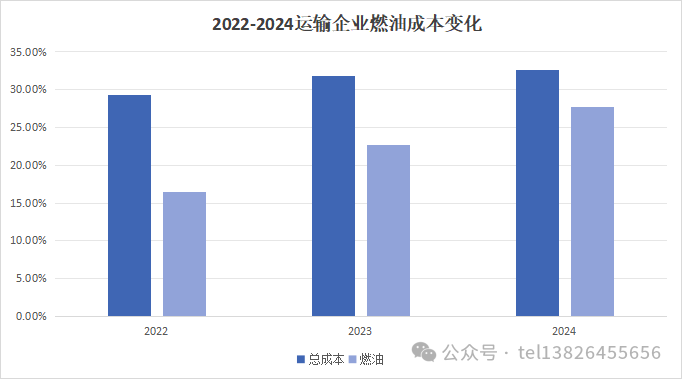

运输企业成本压力持续增加,燃油成本占比从2022年29.25% 升至2024年31.88%。主因一是2022-2024年燃油价格受需求复苏、俄乌冲突等影响高位震荡,新能源货车尚未占据优势;二是市场服务同质化、供过于求,企业议价能力弱,收入增长低于油价涨幅,致燃油成本占比居高不下。

▲2022-2024运输企业燃油成本变化

美国撤销了2025年4月发布的两项行政令中对中国商品加征的91%关税,并修改了4月2日第14257号行政令中34%的“对等关税”,其中24%的关税暂停征收90天,仅保留10%的基础税率,但协议中明确“若90天内未达成新协议,税率将恢复至34%。此前关税攀升致中美贸易量萎缩、航线货运量骤降,现暂停期内现 “窗口期抢运”。关税政策波动与不确定性使企业难定长期供应链策略、增运营成本,中小运输企业利润被压缩。

2020-2024 年我国货运行业社会物流总额与货物运输总量

稳步增长,社会物流总额从 300.1 万亿元增至 360.6 万亿元,年均复合增长率约 4.7%,收入整体增长但增速趋缓。从收入细分来看,公路运输主导,货运量占比超七成,新能源货车占比提升但未占优;航空在高附加值货物运输中增速达 22.1%,国际市场受外部环境影响大;多式联运增长亮眼。

行业痛点为集中度低、燃油成本攀升、关税政策波动,未来可借助数字化与智能化赋能、多式联运协同等推动高效低碳发展,建议企业整合资源、数字化赋能,利用大数据等管控成本,推动多式联运协同发展。