近日,2024年报及2025Q1财报密集披露,航空货运市场格局加速分化。本文聚焦国货航、东航物流、南航物流三大央企,从机队规模、业务结构、盈利韧性、战略卡位等维度,拆解年报数据背后的竞争逻辑。

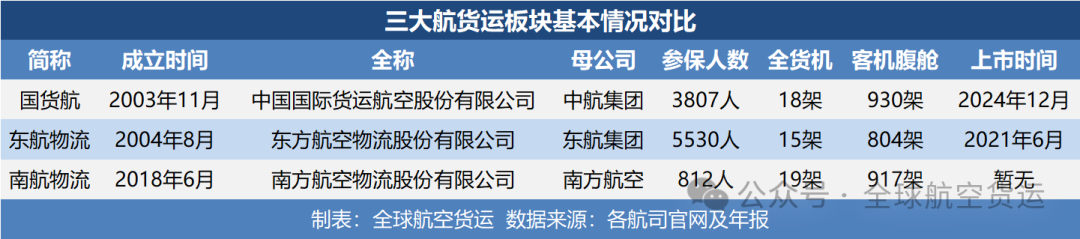

一、公司概况

国货航:成立于2003年,系中国航空集团的货运子公司,与中国国航为兄弟公司,2024年12月完成A股上市,以北京首都机场为客机腹舱的主运营基地,以上海浦东和成都双流为货机的主运营基地。国货航运营19架全货机(其中3架B747-400F,12架B777F,5架A330F )和24条货机航线,其中国内航线5条、国际航线18条、地区航线1条,通航国家8个、通航城市21个。在首都机场自营货站面积超20万㎡。

东航物流:成立于2004年,系中国东方航空集团的货运子公司,与中国东航为兄弟公司,2021年6月完成A股上市,在上海虹桥和浦东机场设有运营基地。东航物流运营了15架B777F全货机,构建了遍布全国、辐射全球的航线网络,能够通达全球160个国家和地区的1000个目的地。拥有6个近机坪货站和1个货运中转站及海关监管仓,总面积达125万平方米,其中浦东机场保税仓面积超50万㎡。

南航物流:成立于2018年,南方航空物流股份有限公司,系中国南方航空的货运子公司,正筹备在香港上市,以广深沪乌为枢纽。运营拥有19架B777F全货机国内最多,航线网络密集覆盖中国,全面辐射亚洲,有效通达欧美澳、中东和非洲等多个地区。在广州、深圳、北京、乌鲁木齐等13座国内城市拥有16个自营货站,货站库区总建筑面积超过30万平米,处理能力超过230万吨/年,在乌鲁木齐枢纽辐射中亚,在陆空联运方面优势突出。

二、主营业务与商业模式

行业背景:2024年全球航空货运需求同比增长11.3%,超过2021年记录,航空公司货运量创历史新高。跨境电商依旧是全球航空货运的一大增量来源,2024年中国跨境电商进出口总额达到2.63万亿元人民币,同比增长10.8%,超同期我国外贸整体增速1倍以上。近日来,美国关税政策正通过抑制贸易流量与改变全球供应链布局,加剧航空货运市场运价波动并驱动航线结构调整。

竞争格局:国货航、东航物流、南航物流作为三大航空货运央企巨头,是航空物流市场的主要参与者,业务模式接近,均依托各自集团庞大的客机腹舱资源,加上全货机运力开展业务。不过,东航物流在综合物流解决方案业务方面转型较为成功,而国货航和南航物流的盈利贡献主要来源于航空货运业务。国货航在高端供应链稳定性领先、国际全货机密度最高,东航物流在跨境电商响应速度领先、多式联运能力最强,南航物流在东南亚端到端成本优势领先、腹舱网络最广。

四、公司业务核心驱动力

国货航:2024年国际出口市场跨境电商及电子产品保持相对旺盛需求,加之货机引进增投、油价下降等因素带动,公司营收规模和盈利能力同比实现明显增长。此外,其拥有丰富的航权资源和完善的货站体系,能为其业务发展提供有力支撑。国货航逐步构建了国际全货机网络壁垒,不断强化高端客户定制化服务,通过联盟协同效应降低全球网络拓展成本。

东航物流:通过“长三角枢纽+多式联运”逐步构建核心竞争壁垒,通过深度绑定跨境电商头部平台,提升跨境供应链综合服务能力及效率,实现数字化转型升级,通过混改提升市场化效率,综合物流解决方案业务的快速增长是其核心驱动力,通过与头部跨境电商平台合作,实现了跨境电商物流的快速增长。同时,其全货机日利用率同比增加3.58%至13.01小时,为2018年以来的最高水平,全货机载运率为82.17%,客机腹舱载运率也提升至38.70%,运营效率的提升也助力了公司业务发展。

南航物流:以国内最高的腹舱网络密度和三四线城市的高覆盖,优化集配货成本,积极通过RCEP区域卡位构建东南亚门到门专线体系,全球航空货运需求的增长是其业务发展的主要驱动力。此外,其运营的19架波音777货机以及南方航空庞大的客机腹舱资源,为其提供了充足的运力保障。

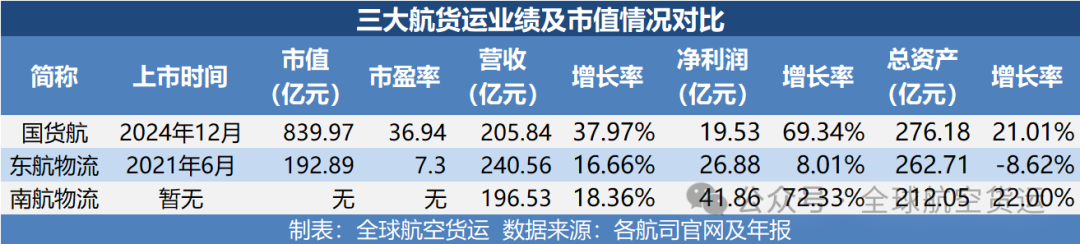

五、财务与市场表现

营收情况:

东航物流:2024年营收最高,达240.56亿元,同比增长16.66%。

国货航:营收增速最快,2024年营业收入同比增长37.97%至205.84亿元。

南航物流:2024年营收为196.53亿元,同比增加18.36%。

盈利情况:

南航物流:2024年净利润最高,达41.86亿元,同比增长72.33%。

国货航:盈利规模最少,净利润为19.53亿元,但同比增幅也达69.34%。

东航物流:净利润为26.88亿元,同比增长8.01%。

总资产情况:

国货航:2024年固定资产276.18亿元,较2023年增长21.01%,规模最大。

东航物流:2024年固定资产262.71亿元,较2023年下降8.62%,主要有2架B747退出运营。

南航物流:2024年固定资产212.05亿元,较2023年增长22.00%,增速最快。

通过分析我们发现三个反直觉真相,国货航资产规模最大营收增速最快,跨境电商带来惊喜;东航物流营收最高但净利增速垫底,主动转型寻求新驱动力;南航物流营收最低却利润登顶,通过区域壁垒,构建了低成本竞争力。

六、总结分析

2024年,国货航、东航物流、南航物流均取得了较好的业绩表现。东航物流在综合物流解决方案业务方面转型较为成功,营收规模最大;南航物流净利润最高,且营收增速居中;国货航营收和利润增速最快,但盈利规模相对较小。在数字化与自动化方面,三大航都做了一定的探索和尝试,比如国货航的区块链溯源系统、东航物流与跨境电商平台直连、南航物流的AGV无人货站及数字化订舱系统;在跨境电商整合方面,国货航积极通过菜鸟国际在跨境电商供应链领域的优势,积极拓展跨境电商供应链资源,而东航物流与Temu、SheIn等跨境电商平台实现“流量-物流”数据闭环,南航物流与Lazada的东南亚“海外仓+航空专线”联动。

当前和今后一段,航空货运市场已从“规模扩张”进入“精细化运营”阶段,三大航的竞争从单一运力比拼转向枢纽生态、数字化能力、区域本土化的立体竞争。未来,国货应积极开拓中东/非洲等新兴市场,合理规避欧美政治风险;东航物流应强化跨境电商全链路服务,抵御顺丰、极兔的挑战;南航物流需加快东南亚本土化(如合资货站),巩固RCEP先发优势。此外,三大货航应在数字化、航空运力、全球网络等多维度开展协同合作,打破竞争壁垒,依托优势资源继续优化业务结构,加强航空货运全球化供应链一站式综合服务能力,提升运营效率,积极应对市场竞争和政策变化等风险,以实现长期可持续发展。文/空运哥